FISCALIDAD EMPRESARIAL

Cambios en el Impuesto de Sociedades

La reforma fiscal anunciada el pasado 20 de junio tiene como objetivo fomentar la competitividad de las empresas, acercando su fiscalidad a la de los socios europeos, y facilitar su crecimiento para la creación de nuevos empleos.

El tipo general del Impuesto de Sociedades (IS) se reducirá del 30% al 25% de forma secuencial: hasta el 28% en 2015 y hasta el 25% en 2016.

En el caso de las pymes, la reforma mantiene el régimen especial de entidades de reducida dimensión con el tipo del 25% y otros beneficios como la libertad de amortización. Sin embargo, el tipo podría reducirse hasta el 20,25% si se aplican conjuntamente dos reservas de nueva creación:

- De nivelación. Supone una minoración del 10% de la base imponible (BI) con un límite de 1M €. La cantidad se compensará con BIs negativas en un plazo de cinco años.

- De capitalización empresarial. Conlleva otra minoración del 10% de la BI por el incremento de fondos propios.

La reforma mantiene el tipo reducido del 15% para empresas de nueva creación, incluido en la Ley de Emprendedores. El tipo se aplica sobre los primeros 300.000 € de la BI, y será del 20% para el exceso de dicho importe durante dos años: el primer ejercicio con BI positiva y el siguiente.

Proyecto de reforma fiscal en Navarra

Simplifica el IS estableciendo un tipo nominal único del 20%, el más bajo de España. Además, mantiene deducciones que incentivan a las empresas a mejorar su competitividad (I+D+i, creación de empleo…).

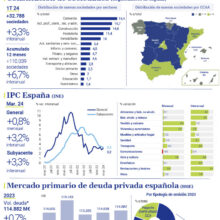

Evolución del IS para grandes empresas

Entre 2007 y 2011 cayeron los ingresos por IS un 62,94%. Ante esta situación se adoptaron medidas para incrementar la recaudación que afectaron principalmente a las grandes empresas (limitación a las amortizaciones fiscalmente deducibles, eliminación de la libertad de amortización no vinculada al empleo, limitación de la deducibilidad de gastos financieros, limitación a la compensación de BIs negativas).

- Los ingresos por IS crecieron más de un 20% en 2012 respecto a 2011, de 16.611 M € a 21.435 M €.

- Los pagos a cuenta de las grandes empresas se duplicaron, pasando de 7.626 M € en 2011 a 14.692 M € en 2013, mientras que para las pymes se redujeron un 20%, de 1.872 M € a 1.485 M €.

- En los grupos consolidados a efectos fiscales, tras la reducción en 2011 hasta el 3,8%, el tipo medio efectivo sobre el resultado contable aumentó hasta el 5,3% en 2012. Se espera que en 2013 se incremente hasta más del 9%.

ACCESO A LA FINANCIACIÓN

Tamaño empresarial y acceso a la financiación bancaria (1)

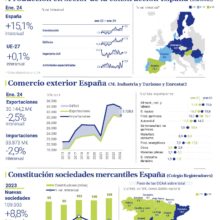

España es el país de la eurozona en el que las diferencias en las condiciones de acceso al crédito entre pymes y grandes empresas son mayores. Asimismo, las pymes tienen que hacer frente a comisiones bancarias y garantías más altas.

El sobrecoste en la financiación no ha permanecido estable en el tiempo. El nivel más alto, 288 pb, se alcanzó en septiembre de 2012, frente a los 50 pb de la primera mitad de 2007. Desde entonces, la diferencia se ha reducido hasta 229 pb en marzo de 2014, nivel todavía superior al existente antes de la crisis.

El primer indicador de las mayores dificultades de las pymes para obtener recursos ajenos es su estructura financiera, con una elevada proporción de recursos propios sobre el pasivo total, el 48,8%, 11,5 pp más que las grandes empresas.

En el caso de la financiación ajena, la diferencia más importante entre grandes empresas y pymes está en el peso relativo de la financiación bancaria, que en las segundas es 11 pp mayor que en las primeras, hasta representar el 39,5% del total de los recursos ajenos. Los préstamos no bancarios (que incluyen préstamos intraempresa) son más importantes en las grandes empresas (41,3% vs. 37,6%), al igual que la financiación vía deuda, aunque ésta tiene un peso muy reducido en ambos casos (1,5% en grandes empresas). Sin embargo, el crédito comercial representa un porcentaje de la financiación ajena algo más elevado en las pymes que en las grandes empresas (16,1% vs. 15,3%).

1 Joaquín Maudos (2014) Tamaño empresarial y acceso a la financiación bancaria, Cuadernos de Información Económica, número 240, mayo/junio 2014.

La financiación a empresas en Europa

Las pymes europeas también se enfrentan a numerosos problemas a la hora de acceder a financiación.

La encuesta del BCE sobre condiciones de acceso a financiación de abril, que cubre el periodo entre octubre de 2013 y marzo de 2014, ofrece información para los principales países de la eurozona.

Algunos de los indicadores más destacados:

- Porcentaje de empresas que reconocen el acceso a la financiación como principal problema al que se enfrentan.

- Empresas que no solicitan el préstamo por temor a que no se lo concedan.

- Porcentaje de rechazo una vez solicitado el préstamo bancario.

- Opinión de las empresas sobre la dispo-sición de los bancos a dar financiación.

- Expectativas sobre disponibilidad de crédito para empresas.

Así está… la economía es una publicación del “Círculo de Empresarios” elaborada por su Departamento de Economía, que contiene informaciones y opiniones de fuentes consideradas fiables. El “Círculo de Empresarios” no garantiza la fidelidad de la misma ni se responsabiliza de los errores u omisiones que contenga. Este documento tiene un propósito meramente informativo. Por tanto, el “Círculo de Empresarios” no se hace responsable en ningún caso del uso que se haga del mismo. Las opiniones y estimaciones propias del Departamento pueden ser modificadas sin previo aviso.